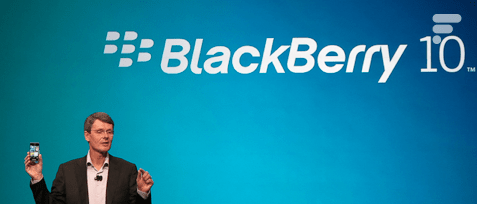

L’avenir de BlackBerry est toujours aussi incertain. Suite à la proposition d’achat de Fairfax Financial pour 4,7 milliards de dollars il y a un peu plus de 15 jours, BlackBerry a jusqu’au 4 novembre pour examiner d’autres options. Un deuxième fonds de pension canadien, rebuté par le processus encadrant l’appel d’offres, mais aussi Samsung et Google seraient intéressés par BlackBerry ou du moins par certains de ses actifs.

Le feuilleton BlackBerry continue. Le constructeur, toujours dans la tempête, se serait vu approcher par plusieurs groupes ces derniers jours. Parmi eux, on retrouve un autre fonds de pension canadien, Alberta Investment Managment qui n’a pas hésité à critiquer le processus de vente de BlackBerry. Pour le PDG du fonds, Leo de Bever, il s’agit du « processus de vente le plus bizarre » auquel il a assisté « depuis longtemps. » Le fonds ne serait pas bien accueilli lorsqu’il tente d’évaluer les actifs du groupe BlackBerry, un travail pourtant nécessaire selon Leo de Bever pour fixer les termes d’un rachat. Le PDG a également précisé qu’une telle évaluation n’était pas forcément le signe d’une fusion-scission de BlackBerry, soit d’une vente séparée de chacune de ses unités.

Il y a quelques semaines, on apprenait que BlackBerry avait reçu une lettre d’intention de rachat d’un autre fonds de pension canadien Fairfax Financial, aussi actionnaire principal du constructeur. Si BlackBerry ne trouve pas de meilleure offre, la société devrait se faire acquérir par le fonds pour 4,7 milliards de dollars, soit l’équivalent de 9 dollars par action. Mais les investisseurs seraient de plus en plus inquiets de voir l’accord tomber à l’eau avec la chute du cours boursier de BlackBerry sous le seuil des 8 dollars par action.

Il y a quelques jours, Reuters indiquait que d’autres groupes de la téléphonie mobile étaient intéressés par l’acquisition de BlackBerry. Samsung, Google et Cisco System seraient en discussion, ou du moins l’auraient été la semaine dernière, avec le fabricant en vue d’un éventuel rachat.

Rendez-vous un mercredi sur deux sur Twitch, de 18h à 20h, pour suivre en direct l’émission SURVOLTÉS produite par Frandroid. Voiture électrique, vélo électrique, avis d’expert, jeux ou bien témoignages, il y en a pour tous les goûts !

« Le PDG a également précisé qu’une telle évaluation n’était pas forcément le signe d’une fusion-scission de BlackBerry, soit d’une vente séparée de chacune de ses unités. » Lol. Bin voyons. On voit ca tous les jours des fonds de pension qui remettent sur pied des sociétés dans une telle impasse, a fortiori dans un environnement complexe et hyper-compétitif. Enfin remarque, s'il croit sérieusement à ses propos il vient d'envoyer un message clair à ceux qui abondent au fond : fuyez, votre argent est géré par des guignols...

Ce contenu est bloqué car vous n'avez pas accepté les cookies et autres traceurs. Ce contenu est fourni par Disqus.

Pour pouvoir le visualiser, vous devez accepter l'usage étant opéré par Disqus avec vos données qui pourront être utilisées pour les finalités suivantes : vous permettre de visualiser et de partager des contenus avec des médias sociaux, favoriser le développement et l'amélioration des produits d'Humanoid et de ses partenaires, vous afficher des publicités personnalisées par rapport à votre profil et activité, vous définir un profil publicitaire personnalisé, mesurer la performance des publicités et du contenu de ce site et mesurer l'audience de ce site (en savoir plus)

En cliquant sur « J’accepte tout », vous consentez aux finalités susmentionnées pour l’ensemble des cookies et autres traceurs déposés par Humanoid et ses partenaires.

Vous gardez la possibilité de retirer votre consentement à tout moment. Pour plus d’informations, nous vous invitons à prendre connaissance de notre Politique cookies.

Gérer mes choix