Les usages bancaires n’ont certainement jamais autant évolué que lors de ces dernières années. Paiement mobile, cashback, cryptomonnaies, cartes virtuelles et super-app sont tout autant de termes ayant fait leur apparition dans le paysage bancaire et indissociables de l’avènement des banques en ligne et des néobanques. Au point même que les établissements traditionnels ont été obligés de prendre le train en marche. Mais au vu des nombreuses fonctionnalités que ces banques et leurs applications respectives proposent, on peine à déceler de vraies différences. Elles sont pourtant bien présentes et peuvent même vous aider à faire votre choix.

Qu’est-ce qu’une banque en ligne et une néobanque au fait ?

Avant de donner des éléments de comparaison, il est nécessaire de poser une définition plus précise sur chaque type de banque. Si vous connaissez le principe d’une banque traditionnelle, la nature d’une banque en ligne ou d’une néobanque est plus cryptique pour le commun des mortels.

Une banque en ligne est un établissement bancaire généralement détenu par une banque traditionnelle. Elle propose les mêmes services que les établissements classiques avec quelques exclusivités tout de même, mais à des tarifs plus avantageux. Les coûts sont abaissés, car elles ne disposent pas de leurs propres agences physiques. Une banque en ligne se gère entièrement depuis l’application ou le site dédié, mais un service client reste accessible en cas de besoin. Certaines banques traditionnelles se prennent aussi des airs de banques en lignes tout en gardant leurs spécificités, c’est le cas de la Société Générale par exemple.

Voici quelques exemples de banque en ligne disponibles en France :

Les néobanques quant à elles sont apparues plus récemment. Il s’agit d’établissements bancaires complètement dématérialisés avec un concept simple : tout se contrôle depuis une application mobile, tout ! Ces dernières sont en général très soignées avec beaucoup de fonctionnalités exclusives. D’ailleurs, l’inscription et la création d’un compte se font très rapidement depuis cette même application, en général en quelques minutes. L’usage d’une néobanque se limite souvent à un compte courant : il n’y a pas ou peu de produits d’épargne (livret, crédit, etc.), mais elle propose généralement des offres et des cartes entièrement gratuites, avec des frais très compétitifs, voire nuls, à l’étranger.

Voici quelques exemples de néobanques accessibles en France :

Quelles sont les différences entre une banque en ligne et une néobanque ?

Si de prime abord, vous pensez qu’une banque en ligne et une néobanque partagent globalement le concept de banque dématérialisée, sachez que vous n’avez pas tort. Ce serait pourtant une définition incomplète. Dans une logique purement structurelle, les néobanques ont en général plus de latitude que les banques en ligne sur la façon dont elles gèrent l’argent de leurs clients. C’est majoritairement dû à l’organisme bancaire qui encadre réellement ces fonds et comment ils les réinvestissent. Autre élément à considérer si vous souhaitez passer à une banque en ligne ou une néobanque : certaines proposent des services de mobilité simplifiés afin de plus facilement faire domicilier ses revenus dans un nouvel établissement, même si cela engendre souvent des frais.

Pour aller plus loin

Comment changer de banque en ligne et transférer son compte ?

La structure et le statut

Comme dit plus haut, c’est l’organisme bancaire auquel une banque est rattachée qui définit son statut. Les banques en lignes sont des filiales de véritables établissements bancaires traditionnels, cette dernière utilisant une autre marque pour élargir leurs offres et leurs audiences.

La différence principale a longtemps été dans la détention ou non de la fameuse licence bancaire européenne qui permet aux utilisateurs de bénéficier d’une protection des fonds à hauteur de 100 000 euros en cas de faillite de la banque. Ce n’est plus forcément le cas aujourd’hui puisque deux des néobanques les plus populaires du marché, en l’occurrence N26 et Revolut, détiennent désormais cette licence, tout comme les banques en ligne. Cependant, une néobanque n’est généralement pas française si la structure est localisée à l’étranger, d’où l’absence d’IBAN français.

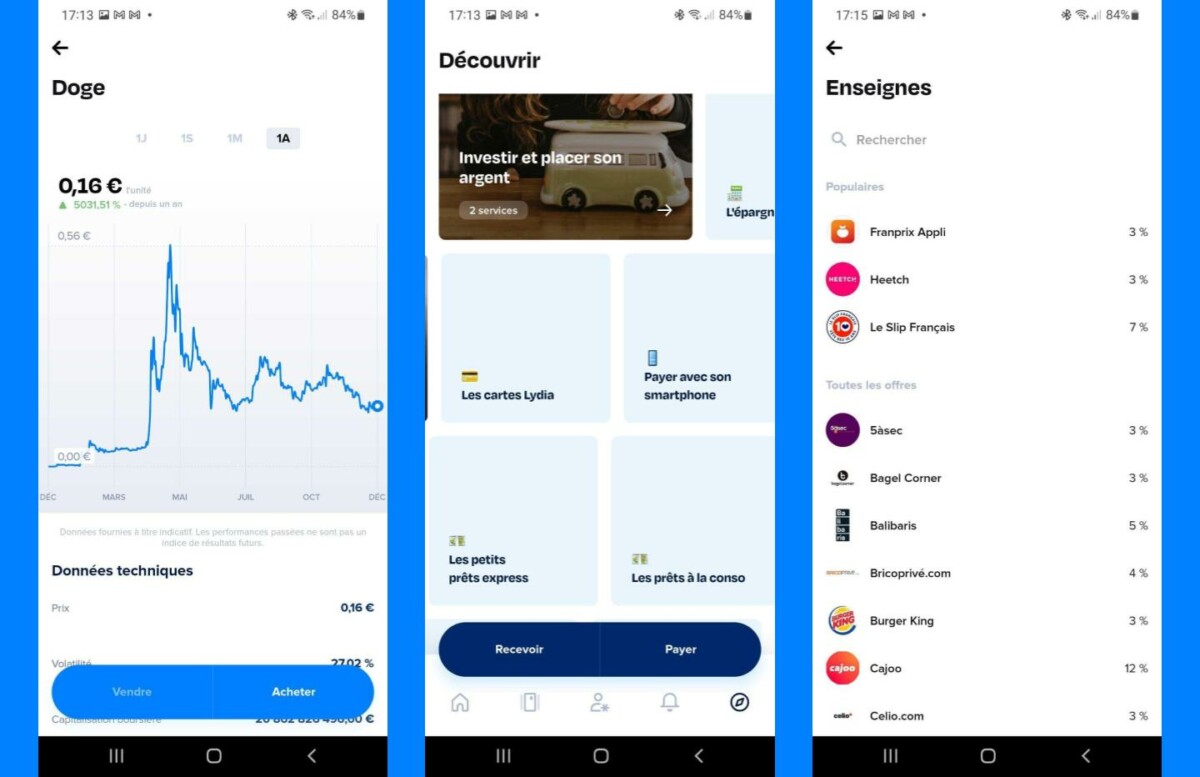

Il faut donc plus faire la distinction entre les banques au sens large (celles qui détiennent leur licence bancaire) et les prestataires de services qui profitent de la licence d’une autre entité. C’est par exemple le cas de Lydia qui est prestataire de Treezor, une structure de BAAS (Banking-as-a-Service) elle-même rattachée à la Société Générale ou encore de Helios, client chez Solarisbank.

Les conditions de souscription et les tarifs

C’est l’un des avantages de passer par une structure bancaire entièrement dématérialisée : l’ouverture d’un compte sans condition de revenus, en tout cas avec une carte d’entrée de gamme. Très peu de documents vous seront demandés, quel que soit le choix de votre banque : une pièce d’identité en cours de validité et quelques informations d’usage tout au plus. C’est un vrai avantage par rapport à une banque traditionnelle qui aura plus souvent tendance à demander un maximum de garanties pour vous octroyer le droit de déposer votre argent chez eux.

Les tarifs des banques en lignes et néobanques sont traditionnellement peu couteux, certaines proposent même des cartes gratuites ne demandant aucune forme de cotisations, avec toutefois un minimum de services. Nous avons tout de même remarqué que les néobanques avaient tendance à être plus économiques, même si les prix peuvent rapidement grimper sur des cartes plus premium et surtout avec les frais d’interventions sur certaines opérations spécifiques. Enfin, les frais sur les retraits et paiements en zone euro, voire hors zones euro pour certaines cartes plus évoluées, sont fréquemment offerts par les néobanques.

Pour aller plus loin

Quelles sont les meilleures banques en ligne pour partir en voyage en 2025 ?

La mise en service d’un compte

C’est un argument qui ressort bien plus souvent qu’on ne le pense chez les adeptes des néobanques, qui leur préfère la mise en place d’un compte bien plus rapidement que n’importe quelle autre structure bancaire, banques en ligne incluses. Sur ces dernières, l’ouverture d’un compte peut prendre bien plus de temps qu’escompté, rapport au fait qu’une banque en ligne dépend de sa structure traditionnelle. Il faut donc patienter la plupart du temps au moins une semaine, voire plus dans certains cas (n’est-ce pas Boursorama Banque ?). Les néobanques à l’inverse permettent une ouverture de compte bien plus rapide, habituellement même en quelques minutes.

L’utilisation au quotidien et le support

On l’a déjà évoqué plus haut, mais la première raison pour laquelle les banques en lignes et néobanques ont de l’intérêt, c’est avant tout pour des questions d’utilisation et de support. Les banques en ligne ont d’abord connu leur essor sur internet avant les applications. La base de leur plateforme a ainsi été conçue pour une utilisation sur ordinateur avant de s’aligner sur smartphone. Mais avec l’avancée de la technologie, les banques en ligne ont dû revoir leurs services pour mieux s’adapter aux besoins de leurs utilisateurs, à l’instar des néobanques. Et même si la plupart des banques en ligne font le nécessaire pour unifier leurs plateformes avec un écosystème cohérent et commun entre tous les supports, il existe encore quelques frictions, comme le fait de ne pas pouvoir ouvrir un compte depuis une application, mais seulement par un site web.

Les néobanques, elles, ne sont accessibles que sur les applications mobiles et ne disposent pas d’accès sur PC. Pour profiter des services de ces établissements, il faut donc avoir un smartphone compatible. Il faut aussi considérer la compatibilité d’une banque avec les services de paiement mobiles comme Google Pay, Apple Pay, Paylib ou encore Samsung Pay. Si c’est un usage que vous souhaitez intégrer à vos habitudes, pensez alors à bien vérifier la compatibilité de la banque de votre choix avec votre matériel à disposition.

Pour aller plus loin

Apple Pay, Google Wallet, Samsung Wallet… tout savoir sur les plateformes pour payer avec son téléphone

Les services complémentaires

Sans doute l’élément qui fera pencher la balance. Les produits et services mis à la disposition des clients d’une banque ont en général un impact significatif dans son choix. Les banques en lignes sont traditionnellement plus aptes sur ces domaines, puisqu’étant elles-mêmes des dérivés de banques traditionnelles, elles disposent de gammes semblables à celles des banques physiques. On pense tout d’abord à l’utilisation d’un chéquier, à la disponibilité d’assurances complémentaires (assurance-vie, assurances habitation, assurance pour véhicules, etc.) jusqu’à des produits d’épargne et aux multiples crédits, qu’ils soient à la consommation ou plus spécifiques comme à l’habitation ou auto. Certaines banques en lignes comme Fortuneo ou Boursorama incluent également leurs propres plateformes boursières dans l’équation avec la possibilité pour leurs clients d’investir directement leur argent en bourse sans passer par un intermédiaire.

Les néobanques quant à elles sont en général plus limitées de ce côté, même si certaines tirent de plus en plus leur épingle du jeu (merci la licence bancaire !). En substance, il faut faire une croix sur les comptes joints, les chéquiers, les offres de crédit ou d’épargne. Autre handicap : l’absence d’autorisation de découvert en plus de la présence de certains frais cachés bien vicieux pour les moins avertis. Il ne faut pas non plus compter sur les fameuses primes de bienvenue fortement mises en avant par les banques en lignes. Ce n’est pas pour autant que les néobanques sont dépourvues de services qui leur sont propres, certaines mettent en avant la possibilité d’investir et d’échanger en cryptomonnaies quand d’autres misent sur des produits intermédiaires comme le cashback par exemple.

Le cas des « banques vertes »

Les « banques vertes » –qui sont en général bien plus des prestataires bancaires que de véritables banques– se concentrent sur les investissements durables et responsables. Elles visent à réduire leur impact environnemental en proposant des services bancaires respectueux et en faveur de la protection l’environnement. Cela peut prendre plusieurs formes comme des produits d’épargne qui financent des projets éco-responsables ou quelques astuces comme les commissions d’interchange utilisés aussi en ce sens. Il faut cependant être prudent vis-à-vis des établissements bancaires auxquelles ces banques sont rattachées qui peuvent utiliser ces fonds comme bon leur semble sous fond de green-washing.

Même si les banques en ligne et les néobanques classiques ont également tendance à proposer des tarifs plus compétitifs que les banques traditionnelles, contrairement aux banques vertes, elles ne se concentrent pas sur les investissements durables et responsables.

Pour aller plus loin

Avis Green-Got en 2025 : est-ce la banque verte que l’on attendait ?

Mais finalement, quelle banque dois-je choisir ?

Nous ne pourrons malheureusement pas répondre à votre place à cette question. Votre choix doit être déterminé en fonction de vos usages bancaires réguliers, de votre budget, mais aussi des services spécifiques dont vous souhaiteriez bénéficier. Pour vous aider dans votre choix, nous vous proposons notre comparateur de banques en ligne et néobanques, avec des avis complets dédiés et des éléments susceptibles de vous orienter d’un côté comme de l’autre.

Envie de retrouver les meilleurs articles de Frandroid sur Google News ? Vous pouvez suivre Frandroid sur Google News en un clic.

Ce contenu est bloqué car vous n'avez pas accepté les cookies et autres traceurs. Ce contenu est fourni par Disqus.

Pour pouvoir le visualiser, vous devez accepter l'usage étant opéré par Disqus avec vos données qui pourront être utilisées pour les finalités suivantes : vous permettre de visualiser et de partager des contenus avec des médias sociaux, favoriser le développement et l'amélioration des produits d'Humanoid et de ses partenaires, vous afficher des publicités personnalisées par rapport à votre profil et activité, vous définir un profil publicitaire personnalisé, mesurer la performance des publicités et du contenu de ce site et mesurer l'audience de ce site (en savoir plus)

En cliquant sur « J’accepte tout », vous consentez aux finalités susmentionnées pour l’ensemble des cookies et autres traceurs déposés par Humanoid et ses partenaires.

Vous gardez la possibilité de retirer votre consentement à tout moment. Pour plus d’informations, nous vous invitons à prendre connaissance de notre Politique cookies.

Gérer mes choix